近日,美国前财政部长萨默斯在谈到加息预期时表示,美联储可能在今年加息七次。

美国周四将发布1月份CPI数据,预计同比上升7.2%,创1982年以来最大涨幅。

如果超出预期,可能促使美联储考虑3月份一次性升息50基点。鲍威尔上月暗示了不排除加50个基点的可能性,在1月非农就业报告出人意料地强劲并显示薪资大幅增长后,交易员更相信美联储会有激进之举。

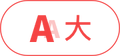

联邦基金利率期货显示,市场预期加息50个基点的几率为三分之一,高于就业数据发布前的五分之一。

CME美联储观察工具显示,到今年12月,美联储加息125个基点及以上的概率已经高达63.8%,如果按每次加息25个基点计算,这意味着美联储今年将加息5次或更多。此外,美联储3月份至少加息25个基点的可能性为100%,甚至有20%的可能性加息50个基点。

图 / 今年12月美联储利率预期,来源:CME

东方证券首席经济学家邵宇对21世纪经济报道记者表示,市场对加息预期愈发激进背后的主要原因还是通胀,从目前的情况来看,这次美国面临的很可能是中期性通胀,这样的话其实美联储整个货币政策框架都面临系统性的冲击。

如果按照传统的方式来应对的话,未来加息会比较快,这一点在鲍威尔本周讲话上也得到了体现,美联储加息的压力正变得更加明显。

国际油价狂奔,创7年新高

在罕见七周连续上涨后,一路狂奔的油价暂时降温。

图 / 图虫

当地时间2月8日,围绕伊核协议的新一轮谈判已经在奥地利首都维也纳重启。而美国国务院7日曾表示,解决伊核谈判各方核心关切的协议有望达成。但如果今后数周无法敲定协议,伊朗继续推进核活动,伊核谈判仍可能失败。

随着伊核谈判释放积极信号,国际油价也从2014年以来高位应声回落,2月8日创下近一周来最低收盘价。

纽约商品交易所3月交割的WTI原油期货8日下跌1.96美元,跌幅为2.2%,收于每桶89.36美元。4月交货的伦敦布伦特原油期货价格下跌1.91美元,收于每桶90.78美元,跌幅为2.06%。2月9日国际油价再度小幅下跌。

达成协议“在望”

为了缓和美伊关系,美国国务卿布林肯上周签署了多项制裁豁免,在伊朗民用核产业展开工作的外国个人和企业不会受到美国制裁,市场将此视为协议取得进展的标志。

根据美国能源信息署(EIA)数据,在美国退出伊核协议前的2017年,伊朗原油出口量大约为250万桶/日,而到了2020年已经下降至40万桶/日。自去年4月以来,美国和伊朗的代表已经在维也纳进行了八轮间接谈判,最近一次的谈判于今年1月28日结束。

新纪元期货研究所所长王成强对21世纪经济报道记者表示,2018年5月8日,特朗普“撕毁”伊核协议,并威胁盟友禁止从伊朗进口原油。受此影响,到2020年伊朗原油出口量较制裁前锐减八成,出口量仅40余万吨。

若美伊谈判取得进展,美国解除制裁意味着伊朗将存在100万吨以上的出口增长潜力。此前OPEC+逐月增产,但实际增产规模远逊于计划,未能缓解原油供应紧张,一旦伊朗原油可以正常涌入市场,将在短期内显著冲击原油价格。

美国国内的高通胀对于伊核谈判而言也是个利好消息。白宫发言人普萨基本周表示,美国政府正在同时与石油生产国和消费国磋商来应对高油价,并指出将“考虑所有选项”。

王成强向记者分析称,美国CPI数据飙升至近40年高位,考虑到拜登政府迫切需要应对严峻的通胀问题,为中期选举筹谋,因此对打压原油价格有较强诉求,这客观上意味着伊核谈判前景看佳。

瑞穗能源期货执行总经理Robert Yawger也表示,拜登政府在给伊核协议相关谈判创造良好的氛围,美国感受到了打压通胀的压力,而最快降低通胀的方法就是压低能源价格。相比油价50美元之时,油价在90美元时拜登政府更有可能与伊朗达成协议。

对于未来油价走势,王成强对记者表示,伊朗供应增加对抑制高油价是一张不错的牌。2015年7月,联合国安理会一致通过伊核协议并取消对伊制裁,曾推动伊朗原油出口在一年内翻倍,国际原油陷入熊市,价格出现腰斩,创下美国页岩油革命以来的价格低点。在当下“脱碳革命”的背景下,原油行业资本支出不足的问题长期存在,尽管伊朗原油入市短期内会冲击油价,但长期逆转涨势较难。

除了伊核谈判出现积极进展,近期俄乌局势缓和也压制了油价上行。法国总统马克龙正穿梭于俄乌之间斡旋,呼吁各方冷静解决乌克兰危机。俄罗斯总统普京与乌克兰总统泽连斯基都告诉马克龙,他们仍致力于2014年和平协议的原则。

油价破百还“有戏”吗?

在地缘政治紧张局势降温的同时,高油价引发的增产无疑也会对油价形成打压。

EIA在月度《短期能源展望》报告中表示,预计2023年美国石油平均日产量将达到1260万桶,高于此前估计的1241万桶/日,而历史纪录是2019年触及的1230万桶/日。EIA还将今年的原油日产量预估从1180万桶上调至1197万桶。

需要注意的是,1月经合组织(OECD)国家的商业原油库存已经降至26.8亿桶,创下2014年中以来最低水平。EIA预计,由于全球原油库存会继续减少,2月布伦特原油的均价将为90美元/桶,并且未来几个月都会接近当前水平,但今年年中会出现油价下跌的压力,因为OPEC+和美国等非OPEC国家的产油速度会超过全球原油消费速度,从今年二季度到明年末,全球石油库存会增长。

价格方面,EIA预计2022年WTI原油为79.35美元/桶,较之前预计的71.32美元/桶上调11.26%;预计2023年WTI原油价格为64.48美元/桶,较之前预计的63.50美元/桶上调1.54%。

此外,EIA还预计2022年布伦特原油价格为82.87美元/桶,较之前预计的74.95美元/桶调升10.57%;预计2023年布伦特原油价格为68.48美元/桶,较之前预计的67.50美元/桶调升1.45%。

对此,王成强向记者分析称,基于美国产量逐步增长,EIA预计今年布伦特原油均价为82.87美元,而明年均价为68.48美元,将出现17%以上的下跌,供需缓和抑制油价,导致EIA显著看淡远期价格。另外,地缘政治的博弈会增加市场不确定性,原油短期存在负面波动风险,而长期牛市格局恐难实质性动摇。最终油价需要看主要生产国供给增长能否跟上需求增长速度。

整体来看,EIA的价格预测其实相对保守,市场目前普遍预期今年油价大概率将“破百”。

美银在2月8日的一份报告中表示,受需求上升、闲置产能下降、石油库存较低等因素影响,油价上涨趋势可能会持续到今年年中。布伦特原油价格可能从目前水平上涨逾30%,达到每桶120美元,然后在下半年回落至每桶80美元。

嘉盛集团资深分析师Joe Perry对21世纪经济报道记者表示,随着欧美解封、需求恢复、库存位于历史低位、OPEC+扩产能力受限,油价前景乐观。尽管OPEC+坚持计划每月增产40万桶/日,但部分成员国由于上游投资不足导致增产乏力。例如,俄罗斯新油田发现较少,基本上以老油田为主,很多老油田的产量已经达到了平台期,甚至进入了递减期。

Perry进一步分析称,布伦特原油早前一度突破93美元/桶关口,创下近8年新高。而春季是油价季节性上行周期,今年一季度或二季度油价破百概率大,下半年则有望回归到80美元区间。

国内油价方面,随着国际油价屡创新高,2022年已经经历两轮油价上涨,95号汽油全面进入8元时代,海南等部分地区油价甚至超过8.7元。

受益于油价走高,油企的好日子也回来了,相关上市公司的盈利能力也大幅提升。如规模最大的三桶油(中国石油、中国石化、中国海洋石油),以及一些具有油气田资产的民营企业,如广汇能源等。

与此同时,石油股也大爆发。昨日,中国石油还罕见涨超9%。从今年一月以来的行情表现来看,准油股份、中国石油的股价累计涨幅均超过10%。油价这波涨势为何如此猛烈?持续性又如何?

多因素助推油价走高

从供应端看,产油国OPEC+增产困难是油价上涨的原因之一。

一方面是,近期美国中部和东部多个州持续遭遇冻雨和降雪的袭击,市场普遍担忧持续的寒冷天气可能会影响美国德克萨斯州的产量,从而加剧全球原油市场的紧张局面。

据EIA数据,2022年1月21日,美国原油库存(包括战略石油储备)量为1775.47百万桶,已连续7周下降,推动原油价格上涨。

另一方面是,欧洲多处主要油港转运受阻,也加剧了供应紧张。天气预报称,从德州到俄亥俄河谷的一条走廊,可能出现严重积冰,市场担忧风暴长驱直下到达德州,可能会对美国最大的石油产地二叠纪盆地的生产带来不利影响。

据悉,近几个月OPEC减产国也未能实现增产目标,12月份OPEC十国的产量增加不足20万桶/日,实际产量低于协议量,市场对于供应的担忧仍然存在。

库存位于低位、闲置产能下降,是不容忽视的油价推动力。摩根大通年初就预计,今年OPEC的产能闲置将减少,从而推高油价的风险溢价。今年油价将升至每桶125美元,2023年将升至每桶150美元。

此外,目前紧张的地缘政治,同样增加了原油市场的担忧情绪。在虎年春节期间,尤其在东欧、中东地区地缘政治紧张局势不断发酵,华泰期货称这是油价回到80美元/桶后仍能继续突破的重要驱动因素。

油价或易涨难跌

对于未来油价走势,业内人士普遍认为,原油供给不确定性较大,油价或易涨难跌。

先从需求端来看,油价未来可能仍将笼罩在疫情的阴影下。近期油价上行主要来自供应端的提振,而在美国寒冷天气下,市场对取暖用油的需求增加,叠加供应中断预期,油价可能会继续挑战高位。

此外,目前影响油价的最大未知变量是国际局势。节前,世界第二大原油生产国俄罗斯和乌克兰的边境对峙,引发市场对军事冲突和随后出现供给不确定性的担忧。

由于OPEC+闲置产能不足以及美国出口能力有限,市场中很难找到俄罗斯原油的替代品,全球石油市场将处于极度供应紧张的情况。短期来看,原油供给不确定性较大,油价或易涨难跌。

高盛预计,布伦特原油将在今年第三季度达到每桶100美元。摩根大通分析指出,地缘政治风险已经显著升高。预计今年油价将升至每桶125美元,2023年将升至每桶150美元。

不过,也有机构相对乐观。美国银行预测提到,布伦特原油价格到2022年中将达到每桶120美元,但该机构认为,在2022年中达到峰值后,石油价格最终将回落到每桶80美元的水平。

长期来看,随着主要产油国增产,原油产量将逐步赶上需求,供应紧张局势有望缓解,油价上涨趋势也将放缓。民生证券分析指出,2022年全年来看,全球原油供需基本面有望继续维持紧平衡,进而继续带动原油价格震荡上行。

油价走高,油企受益

实际上,去年以来,原油价格一直在高位运行,2021年布伦特原油期货均价为70.94美元/桶,同比上涨64%。

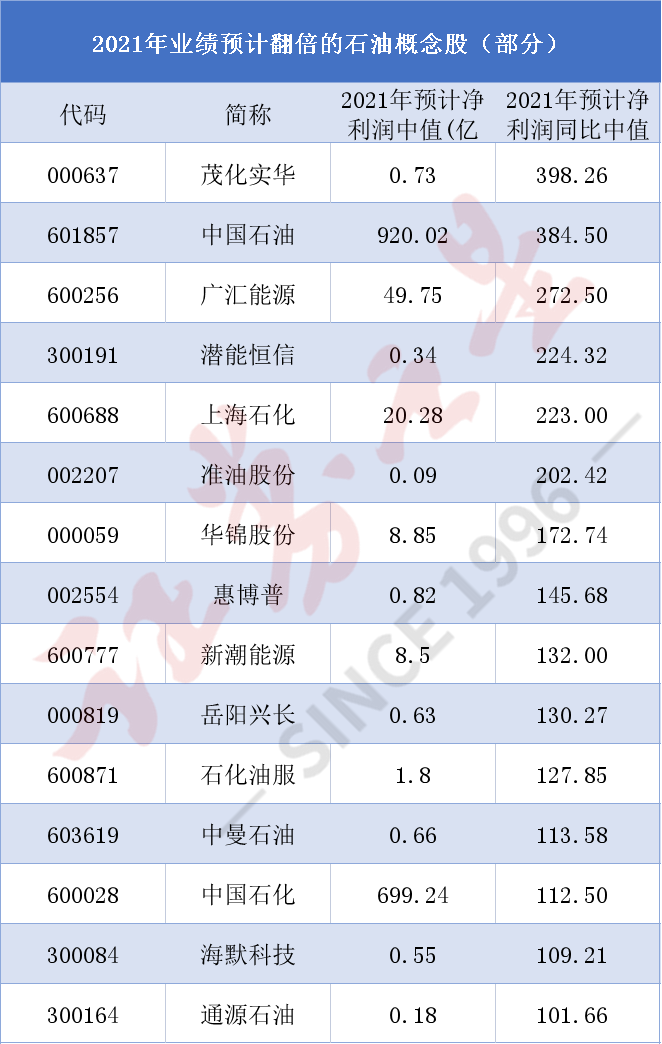

受益于油价走高,相关上市公司的盈利能力也大幅提升。从目前已经披露年报预告或快报的24只石油概念股来看,仅4股2021年预计亏损。业绩翻倍增长股达到15只,包括茂化实华、中国石油、广汇能源、潜能恒信、上海石化、准油股份等。

其中,中国石油预计,公司2021年实现归母净利润将达900亿元至940亿元,同比增幅区间为374%至395%;预计实现扣非后归母净利润将达980亿元至1080亿元,同比增长区间为1100亿元至1200亿元。

对于此次业绩大增的原因,中国石油指出,是2021年国际原油价格持续震荡上行,国内宏观经济稳定复苏,油气产品需求同比增加。

中国石化的2021年业绩更是创近十年最好水平,实现归属于母公司股东的净利润同比预增340亿元至400亿元,同比增幅区间为103%至122%。

还有中曼石油预计2021年实现归属于上市公司股东的净利润为6000万元至7200万元,将实现扭亏为盈。

中信证券认为,展望2022年,国内非常规油气开发力度有望延续,新型电驱压裂设备渗透率或将继续提升,北美等海外市场温和复苏,国内优质油气产业链企业有望充分受益于景气上行周期快速成长,并实现全球化突破。

但需要指出的是,目前油价已经累积了越来越多的风险,尤其是未来需求仍存在很大变数的情况下,应谨慎看待油价的上行空间。

以下为2021年业绩预计翻倍的石油概念股名单(部分):

回顾2021年,油气类主题QDII也是全市场表现最好的一类基金。数据显示,2021年QDII业绩排行榜前十位清一色为原油类基金,其中,广发道琼斯指数人民币A以68%的涨幅排名首位。

此外,华宝油气、易方达原油、嘉实原油、国泰商品、南方原油等基金去年的涨幅也均超过50%。

图 / wind

那么,油气类QDII今年的业绩还能继续延续去年的辉煌吗?在全球原油供需基本面继续维持紧平衡的局面下,原油价格预测也震荡上行。高盛集团分析报告预测布伦特原油价格将在第三季度突破100美元,而摩根士丹利也将其预测上调至每桶100美元。

对于未来石油市场,广发道琼斯石油指数(QDII)基金经理认为有三个方面的情况需要保持关注:一是海外疫情阻碍油品需求恢复进程;二是“OPEC+”增产放缓推升短期溢价;三是部分产油地区地缘政治冲突风险加剧市场担忧。

另有基金经理认为,地缘政治问题的走向往往难以预判,不过此类国际问题大概率会延续一段时间窗口,期间也会反复影响市场对原油供给的预期;同时随着疫情消退,经济活动的逐渐恢复会进一步支撑原油需求。

“虽然原油价格在2022年的波动性可能会相较2021年放大,但原油资产仍是今年值得关注且具备投资价值的投资品种。”该基金经理称。