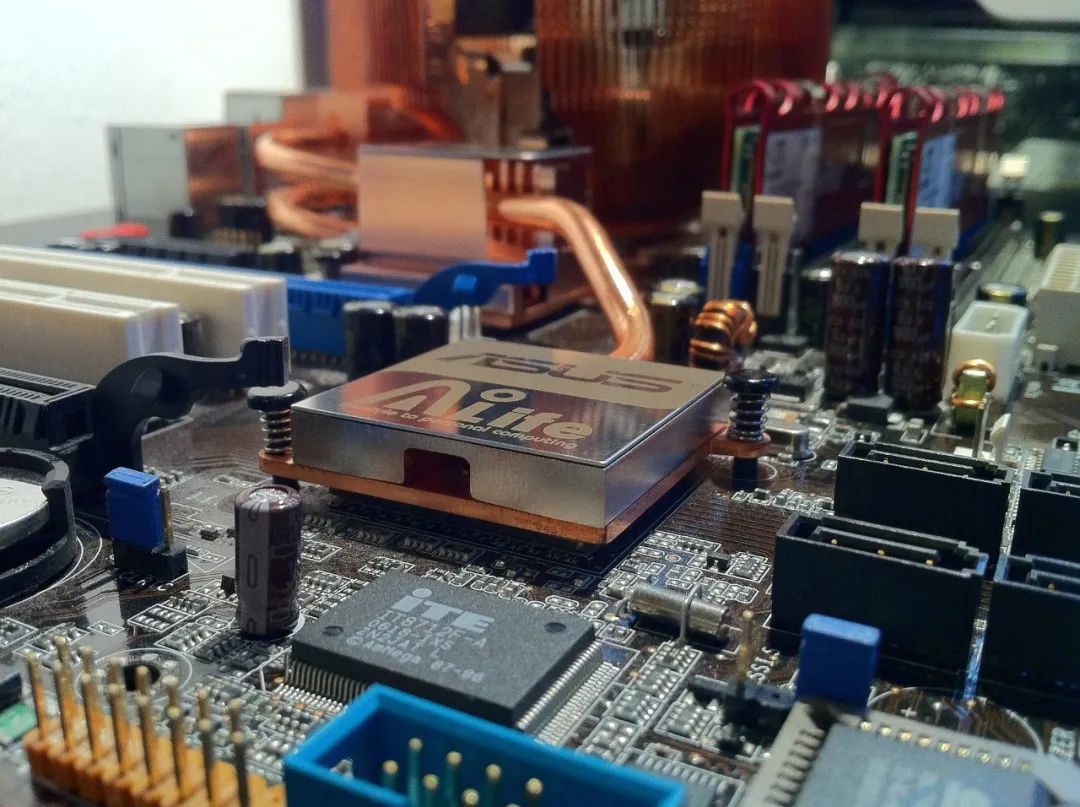

前两天的紧张局势引发全球关注,也将大众目光再次拉回半导体这个产业。2018年美国发起制裁后,我国在芯片领域下了大力气、花了大功夫、投入巨额资金。

叠加最近新能源车的持续火热,以及芯片供给仍然紧张的现状,本文就想从车载芯片这个重要应用场景展开,看看目前芯片领域中,车载芯片这个细分领域的国产化程度如何,希望能给关注该领域的读者一些有用的思考。

车载芯片,链条很长

在整车制造中,一辆新能源车要生产出来,所需要的芯片数量高达一千多颗。

车载芯片领域,上游供应链很长。

需求量大, 供应商也多,但芯片供应仍然紧张。随着新能源汽车发展按下加速键,这一窘况愈发明显。

今年三四月,因为长三角疫情缘故,加上上海作为全国汽车生产制造中心,汽车各环节供应链一度紧张到难以供货;而这其中,芯片供应可以说是头号难题。事实上,自全球疫情开始后,缺芯焦虑一直萦绕在很多车企心头。在缺芯的困难程度上还有分级,一般来说,制程越高难度越大,供应商本就少,叠加各种因素,缺芯问题暴露也不难理解。

既然芯片问题已成为车厂共识,加紧研发生产这一工作自然是排在头号重要位置,国内车厂的意识已然觉醒,特别是造车新势力,亲身下场造芯的不在少数。

那么,这些国内的车载芯片生产商,目前进展如何?

这也是下文聚焦的重点。不过,在关注国产芯片生产商突围进程之前,我们有必要简单科普下目前车载芯片都涵盖了哪些零部件。

根据天风证券报告,目前芯片从应用环节可以分为5大类:主控芯片、存储芯片、功率芯片、模拟芯片、传感器芯片。这些芯片分别应用于车身、仪表/信息娱乐系统、底盘/安全、动力总成和驾驶辅助系统等各个板块。

1.主控型芯片

这是整车芯片中的核心。在过往,MCU(Motor Control Unit)电机控制单元是整车芯片的核心,不过随着汽车智能化升级的需求,SoC异构集成则成为新趋势。主控型芯片作为整个车载系统的大脑和核心,对软件协同作业的要求高,特别是在高端线,现在车企高端线很多都是基于SoC技术的芯片,具体应用则包括智能座舱、自动驾驶的芯片。我们可以简单直白地将SoC系统级芯片,理解为可以更好连接车内软件和硬件系统的芯片。

当然,不同的应用对于芯片的工艺要求也不同,比如智能座舱芯片相比于自动驾驶芯片,对安全要求相对低一些,未来可能会朝小型化、集成化、高性能化的方向发展。网关芯片也是其中重要一环,作为车联网实现云服务的重要一环,未来智能汽车的网关芯片不仅仅要包括以往网络通讯总线的路由功能,还要作为车内大数据中枢,并参与到更多复杂功能的协同配合中。

2.存储芯片

对于汽车来说,如果我们将之看作大号的智能消费电子产品,其实就很好理解存储在其中占据的地位。目前车载市场中主要的存储应用包括DRAM(DDR、LPDDR)和NAND(e.MMC和UFS等)。据天风证券统计,2022年全球存储芯片的市场规模约为52亿美元。

3.功率半导体

根据天风证券报告,今年以来,汽车半导体绝对值在增长,而从分类来看,其中功率半导体价值量增加幅度最大。这主要是基于电动化带来的功率需求增长,由此带上功率半导体需求和标准的提升。

4.模拟芯片

模拟芯片在整车应用很多,像是车身、仪表盘、底盘、ADAS(高级辅助驾驶系统)、动力总成(如发送机、变速器、离合器、动力系统相关零部件等等,主动是将动力从汽车传递到路面)等等。而在这些不同的应用中,模拟芯片主要可以分为信号链芯片和电源管理芯片两大板块。

在这里我们有必要解释下,这么多应用场景,为什么模拟芯片可以简单分为两大类。这主要归结于芯片的作用原理,无论应用场景如何,芯片功能有重合之处,比如信号链芯片,简单说其功能,就是将汽车行驶过程中接收到的真实信号转化为能够被处理器接收的数字信号,如自动驾驶过程需要监测路况、距离、温度等等,这些信号就需要信号链芯片。

所以,在整车制造中信号链芯片技术壁垒较高。目前市场热度较高、规模较大的ADC就属于模拟芯片中信号链芯片的一种,且还是“主力军”。至于电源管理芯片,则是电动车中负责电能转换、分配等跟电有关的芯片,重要性也是不言而喻。

5.传感器芯片

说到连接器,能说的可就太多了。智能汽车上从车载摄像头,到激光雷达、红外、超声波等传感器,整车上传感器芯片的重要性也是不证自明。并且,随着汽车智能化程度的逐渐提升,传感器芯片的要求和车企对其的期待也会与日俱增。

根据英飞凌预测,L2车需要的传感器价值量为160美元,到L4、L5级别的汽车则提升到970美元。

从上文可以看出,整车涉及到的芯片数量和种类都十分之多,且彼此协作,这其中任何一环有问题,车辆都无法正常生产。

在上文我们也一再提到,随着汽车智能化程度的逐渐增加,未来汽车芯片增量空间巨大。那么,这一广阔的市场前景,国内厂家又能吃到多少市场红利?

国内汽车芯片要突围,困难不少

根据行业数据,目前汽车半导体配件中国产率只有3%-5%,欧美日韩一直把握着从整车到零部件生产的关键环节。

汽车行业的芯片之痛,不比这几年“折磨”其他行业的痛少,甚至更甚。根据三林走访新能源汽车门店,目前新能源车品牌普遍存在交付难题,以比亚迪DM-i混动为例,据三林了解,交付时间已经排到明年。

从未来发展来看,随着汽车的电动化、车内的人机互联(车联网)、智能化这一发展趋势来看,未来汽车半导体需求大幅度增长。

那么,既然整车所需要的芯片如此多,都有哪些企业正在为车厂供应?

从市场来看,我们可以明显感受到目前的半导体供应,主要还是以国外为主,包括三星、台积电、高通等半导体领域的老牌强企业。从竞争上来看,国内企业想把国产半导体发展起来,面临的竞争压力并不小。

那么,我们不妨以上文的分类为例,看看目前国产芯片在其中的份额。囿于篇幅和芯片应用场景之多、数量之广,下文我们将以自动驾驶、智能座舱等几个主要的应用场景为主。

1.自动驾驶芯片

在自动驾驶领域,目前车厂主要依赖英伟达以及背靠英特尔的Mobileye这两大供应商,以国内电动车品牌为例,智己和蔚来用的是英伟达的芯片,广汽、极氪用的则是Mobileye。在这两者之外,第二梯队则有德州仪器、高通、华为海思、地平线等厂商,华为用的就是自研的SoC芯片(麒麟990A)。

在全球普遍缺芯的影响下,以及叠加地缘政治因素,为避免出现芯片供应问题,目前地平线、黑芝麻等国内厂商也开始进入国内车企的备选行列。

2.智能座舱

在智能座舱领域,高通的芯片在市场上占有绝对的话语权,三星、英特尔、瑞萨则紧随其后。中低端车型则有恩智浦、德州仪器。

由于智能座舱对芯片要求之高,目前在制程升级和开发高算力产品方面具有显著技术优势的厂商,正把握着这一领域的核心位置。目前国外厂商在国内新兴旗舰车型上,对于智能座舱芯片领域几乎呈垄断地位,市场份额高达 70-80%。

3.车规级芯片

上文三林介绍了SoC芯片的应用前景广阔,不过虽然SoC性能好,但MCU目前在市场上的应用仍然是主流,且MCU内部还有等级分层。

2020年全球汽车MCU市场规模约70亿美元,其中Renesas、NXP、Infineon、TI和Microchip五大厂商合计市占率达86.6%,市场高度集中。令人感到遗憾的是,当前车规级芯片的国产化率很低,90%超过国外进口,关键核心芯片全部被国外垄断。

整体来看,目前车载芯片领域主要仍然被国外厂商占据。

芯片是一个成本高、周期长、壁垒高的行业,雷军就曾说过“芯片行业10亿起步,10年结果”。

芯片设计出来一般还需要2-3年时间完成车规认证,才能进入整车厂供应链,一旦进入之后能拥有长达5-10年的供货周期。

过往,汽车制造囿于安全、成型的供应链、利益等等问题,短期内很难更换供应商。国外企业积累深厚,国内一时间难以赶上也在情理之中,新的供应商想要进入头部车企的供应商名单,往往不是那么容易的事情,加之全球巨头寡头垄断明显,国内企业技术劣势难以补齐。

在面临缺芯难题之下,行业内却出现一股哄抬价格的现象,而不是真刀真枪拿实力,这一现象不免让人失望,也难怪一些新势力的负责人发朋友圈痛批这一现象。

尾声

据AFS统计数据,由于芯片短缺,2021年全球汽车市场累计减产约1020万辆,其中亚洲是减产重灾区,仅中国就减产了198.2万辆,给行业带来了不可估量的损失。

在缺芯难题下,多家车企频繁曝出减配事件,汽车芯片迎来了一波投资热潮,诸多新能源造车也纷纷进入芯片市场,这不正是国内半导体企业拿下市场的绝佳时机么?

在行业缺芯难题下,哄抬价格只是一时的短视之举,借此机会将已有实力发挥出来,加紧研发,才是车规级芯片一“芯”难求景象下的市场机遇。从目前智能汽车的市场供应来看,缺芯问题还在长久而持续的存在,芯片“国产替代化”找到了最大的突破口。

作为难得的有机会提供完整供应链系统的原材料产国,产业链也相对完整的供给平衡型市场,国内汽车产业其实有机会在新能源市场实现自给自足。好在行情紧张之下,哄抬价格也只是一部分短视者的选择,这条路上不乏优势的行业坚守者,囿于篇幅本文不多赘述,三林将在下一篇早科技专栏中为大家重点介绍这些企业。