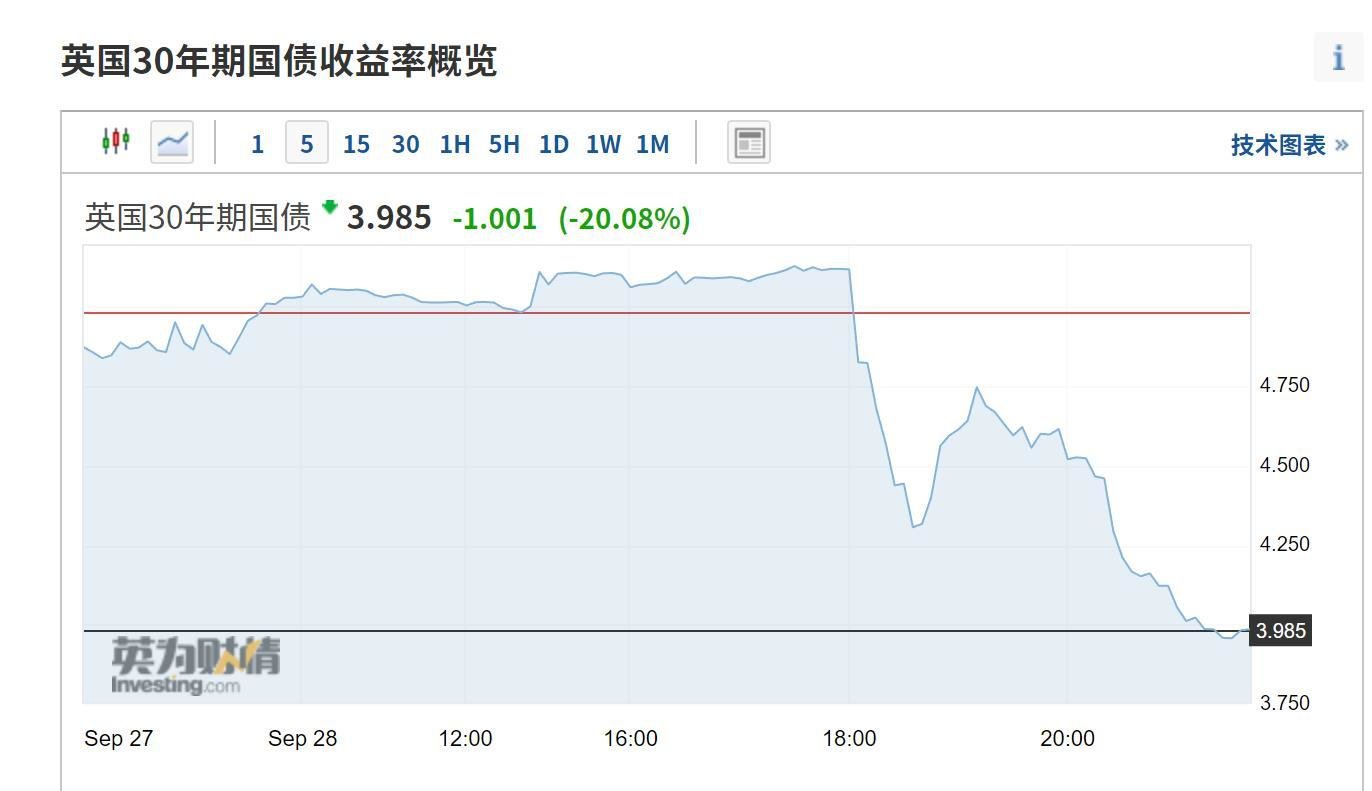

英国宣布无限量购债:30年期国债收益率大跌100基点 或创史上最大单日跌幅

为阻止英国国债崩盘,英国央行祭出无限制购买长期国债的重拳。消息一出,英国国债价格全线大涨,并拉动全球其他主要债市大幅上行。

9月28日,英国央行宣布将“以任何必要的规模”临时购买英国长期国债,以恢复英国债券市场秩序。这一表态使投资者想起2012年欧央行行长德拉吉所做的“不计代价”拯救欧元的承诺。

据彭博社报道,英国央行出手干预是为了避免迫在眉睫的危机。英国央行担心,由于英国国债持续下跌,采用负债驱动投资(Liability Driven Investment)策略的投资者,如一些养老金基金,将不得不出售英国长期国债。这可能导致英国国债市场崩盘式的抛售。

据悉,购债将从9月28日持续到10月14日,该行将在二级市场购买剩余期限超过20年的传统英国国债。一旦市场运行的风险被判断为“已经消退”,英国央行将平稳、有序地退出购债。

但英国央行同时强调,每年减持800亿英镑英国国债的量化紧缩计划不变,但原定于下周开始的英国国债出售计划将推迟至10月31日。

声明发布之后,债市立即做出反应。截至发稿,30年期英国国债收益率暴跌超100个基点,现报3.985%,或将创下史上最大单日跌幅。而在声明发布前,30年期国债收益率一度飙升至1998年来的新高。

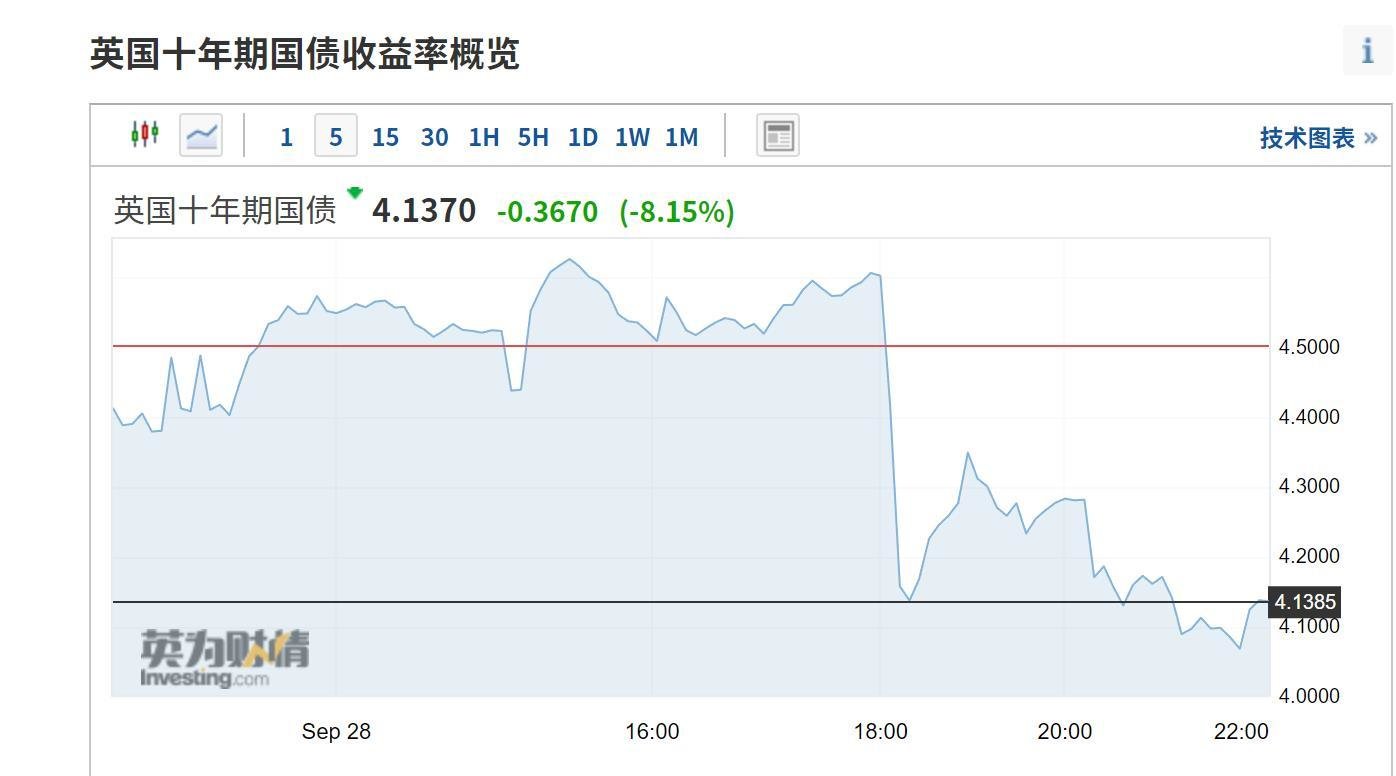

10年期英国国债一度下跌超40个基点。截至发稿,其收益率跌近37个基点,报4.137%。这也是英国10年期和30年期国债收益率曲线自2008年以来首次倒挂。

值得注意的是,英国央行此前已经进入加息周期。9月23日,英国政府宣布了自1972年以来最激进的减税方案,包括取消将公司税上调至25%的计划、取消45%的最高税率、大幅削减印花税等等,规模合计约450亿英镑。加息叠加激进的财政计划下,英国金融市场遭遇“股债汇”三杀。

国际货币基金组织此前警告称,英国政府的减税计划过于激进,需要修正。金融巨头安联的首席经济顾问Mohamed El-Erian表示,英国的减税计划可能迫使英国央行在11月3日的政策会议上加息至少100个基点。美国前财长、哈佛大学教授萨默斯则直言不讳地表示,特拉斯内阁的经济政策太“天真”,为英镑兑美元跌至平价“创造了条件”。

英国国债价格的上涨也带动了其他经济体国债市场的上扬。

德国10年期国债收益率一度下行超10个基点,截至发稿时,跌7个基点,报2.178%。

截至发稿,法国10年期国债收益率下行7个基点,报2.784%。

截至发稿,意大利10年期国债收益率跌15个基点,报4.611%。

美国10年期国债收益率一度下跌15个基点,截至发稿时跌近12个基点,报3.844%。当日早些时候,美国10年期国债收益率一度突破4%,为自2008年以来首次。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”